Philippe Proudhon est l’auteur du livre Becoming an rentier en dix ans que j’ai raconté ici. Ce que j’aime chez Philippe, c’est qu’il explique simplement et honnêtement sa façon d’investir en bourse et de constituer une rente de dividendes. Elle publie un bulletin financier gratuit sur les investissements à long terme dans des entreprises cotées de qualité et créatrices de valeur. Il est également l’auteur de XLSPortfolio, un outil permettant de suivre son portefeuille boursier.

En discutant avec de nombreux internautes sur différents forums de discussion sur Internet, j’ai identifié six erreurs fréquentes et surtout coûteuses dans les investissements boursiers en valeurs mobilières vives. Les lecteurs peuvent trouver mon dossier de suivi (c’est-à-dire mon historique de performance) qui justifie ma déclaration et ma crédibilité, sur le site de l’investisseur heure

A lire en complément : Les meilleurs conseils pour devenir trader sans diplôme

Plan de l'article

Manque de diversification sectorielle

Les investisseurs individuels recherchent souvent les dividendes les plus importants possibles et l’impôt le plus doux possible. Ils accorderont donc la priorité aux valeurs de rendement françaises dans le cadre avantageux de la PEA. C’ est ainsi que les individus vont penser à faire de bonnes affaires en investissant dans Vivendi, France Télécom et Bouygues qui offrent des dividendes plantureux.

Hélas, avec l’arrivée de Free et la maturation du secteur des télécommunications, les trois valeurs ont été attaquées. Et dans leur cours boursier, mais surtout dans leur revenu d’exploitation (Vivendi avec SFR et Bouygues avec Bouygues Telecom).

A découvrir également : Comment fonctionnent les frais de trading sur KuCoin : guide pratique

En tant qu’investisseur, vous pourriez penser que vous avez diversifié votre portefeuille d’actions avec trois valeurs « différentes » et « défensives ». Mais vous avez été investis essentiellement sur la même chose : la téléphonie en France… Et vous subirez le marché et la baisse des dividendes pour les trois titres.

Rappelons que, de façon conventionnelle, dix secteurs sont identifiés :

- Consommation discrétionnaire : Hermes, Peugeot

- Consommation de base : Danone, Coca Cola

- Énergie : Total, Technip

- Services financiers : BNP Paribas, Axa

- Santé : Sanofi, Essilor

- Industrie : Safran, Schneider Electric

- Matériaux de base : Air Liquide, Lafarge

- Technologies de l’information : Cap Gemini, Dassault Systemes

- Télécommunications : France Télécom, Vivendi

- Services communautaires : GDF-Suez, Veolia Environnement

Cette liste peut servir de guide dans la composition de son portefeuille d’actions. Cependant, il faut s’assurer que ce n’est pas excessivement pondéré dans un secteur ou un autre, à moins que vous ne soyez familier avec votre sujet.

À titre personnel, mon portefeuille est surpondéré en valeurs dans les secteurs de consommation de base (Philip Morris International, Kraft Food, Procter & Gamble, Colgate-Palmolive…) et santé (GlaxoSmithKline, Johnson & Johnson, Abbott Labs, Baxter International…) et sous-sponsorisé dans les services financiers (seulement propriétés énumérées), la base industrielle et les valeurs.

Manque de diversification géographique

Secteurs manquants en France…

Par rapport à sa faible population (mondiale), la France peut se vanter d’une vingtaine de multinationales ou d’entreprises cotées en bourse capitalisant plus de 10 milliards d’euros.

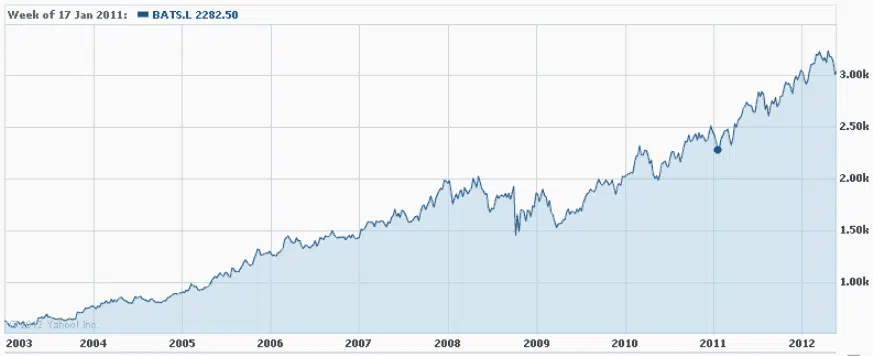

Malgré cela, plusieurs sous-secteurs sont complètement absents de la côte française. C’est particulièrement le cas des fabricants de cigarettes comme Philip Morris International ou British American Tobacco. Les performances opérationnelles et boursières de ces sociétés depuis dix ans ont été extraordinaires, mais sont restées relativement confidentielles avec les médias financiers français.

Les leaders technologiques sont également essentiellement américains. Tant pour les technologies informatiques (Microsoft, Oracle, Adobe, Facebook, Apple…) que les technologies médicales (Medtronics, Becton Dickinson, St Jude Medical, Thermo Fisher Scientific…).

À l’inverse, le le secteur bancaire est surreprésenté en France avec trois grandes banques (Société Générale, Crédit Agricole, BNP Paribas), tandis que l’Allemagne et ses 80 millions d’habitants n’en comptent que deux (Commerzbank, Deutsche Bank).

Épargne découplée…

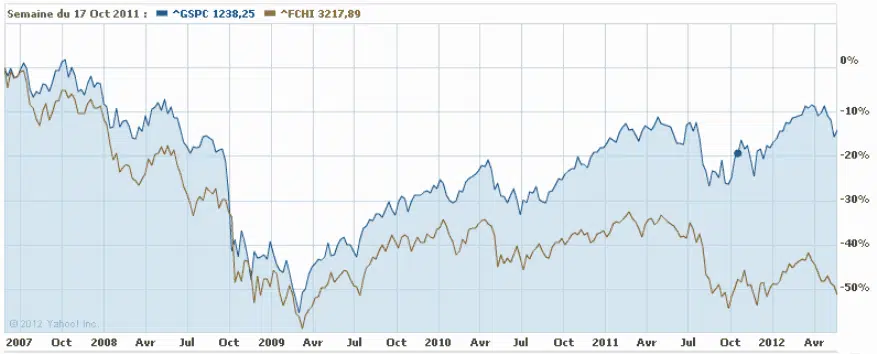

Au-delà de cet argument, la crise dans la zone euro a montré la pertinence de la diversification géographique. L’ économie et la bourse américaines sont en relativement bonne forme (notamment grâce aux interventions du FED et au gaz de schiste), tandis que la zone euro est en crise, avec des incertitudes reflétées dans ses marchés boursiers.

* la comparaison graphique est encore plus défavorable au CAC40 parce qu’il s’agit d’un indice nu qui exclut les dividendes, par opposition au S&P500. En réalité, dividende réinvesti, la performance du CAC40 est légèrement meilleure que sur le graphique, mais néanmoins négative et inférieure à celle du S&P500.

Donc, de bien sûr, l’imposition des actions étrangères sur le compte de titres est moins avantageuse que celle de la PEA, mais ne vaut-il pas mieux perdre un peu sur l’impôt si elle permet d’augmenter considérablement son rendement global et avec une volatilité plus faible ?

Une devise procyclique…

Un troisième argument, plus technique cette fois, en faveur de la diversification géographique est lié au caractère procyclique ou contre-cyclique des monnaies.

Typiquement, l’euro est une monnaie procyclique. Il est apprécié par rapport à d’autres monnaies quand « l’économie » est bien. Le dollar des États-Unis, le yen ou le franc suisse (un peu moins maintenant après les interventions de la Banque centrale suisse) sont des monnaies contracycliques ou des refuges. Ils apprécient par rapport aux autres monnaies lorsque « l’économie » tourne mal ou lorsque l’incertitude domine.

En fait, lorsque les marchés boursiers baissent, le dollar tend à augmenter par rapport à l’euro et vice versa.

Ainsi, en exposant son portefeuille d’actions vers la zone dollar, on obtient une sorte de couverture lorsque les marchés sont baissiers, ce qui réduit la volatilité globale du portefeuille.

voulez « faire des coups » !

Peut-être que les médias financiers ou certaines pratiques commerciales (qui investissent l’argent d’autres personnes, mais pas le leur…) ont donné l’impression que les marchés financiers étaient des « casinos ».

Et en effet, vous pouvez jouer à la bourse comme au casino. Par « paris » comme je le vois souvent sur les forums, sur des valeurs qui ont chuté, sans autre argument que l’espoir d’un retour à la moyenne après une baisse jugée « excessive » (par rapport à quoi ?).

Malheureusement, ce raisonnement ignore complètement les réalités opérationnelles des sociétés en question.

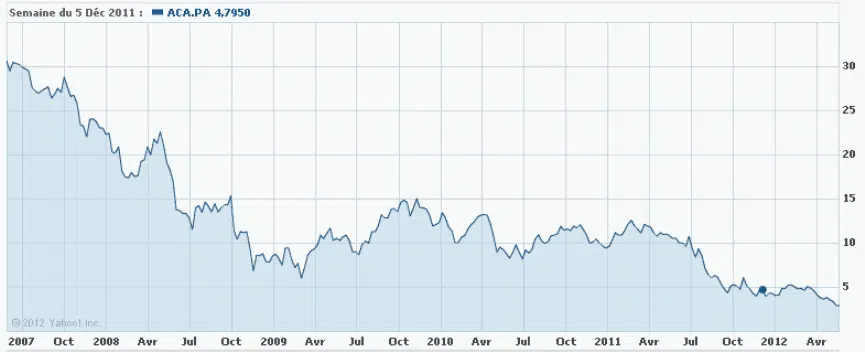

Parfois, ceux-ci sont temporaires et une montée de l’action suivra l’amélioration de résultats opérationnels. D’autres fois, l’entreprise est durablement « plantée ». Le cours boursier reflète pendant des années l’absence ou la maigreur des bénéfices. C’est le cas d’Alcatel-Lucent.

Cela doit être gardé à l’esprit : au-delà de la volatilité quotidienne, le cours boursier est corrélé avec les bénéfices (actuels et anticipés), ni plus, ni moins. L’ évaluation d’une société n’est donc pas le casino. C’ est une anticipation des profits futurs.

British American Tobacco, présenté ci-dessus, montre une performance aussi spectaculaire sur le marché, c’est parce que la réalité opérationnelle est également spectaculaire : bénéfices élevés, croissance à deux chiffres et situation de bilan exemplaire.

D’ autre part, France Télécom. Leur revenu d’exploitation ne diminue qu’année après année ; et ils traînent une dette de 33 millions.

En voulant faire des coups, le risque est de se retrouver avec une perte de valeur durable. Cela peut conduire à une longue période la performance globale de votre portefeuille.

Rappelez-vous que pour compenser une baisse de 50%, le prix doit augmenter de 100% :

| Perte | Gain nécessaire pour revenir au point de départ |

| 20% | 25,00% |

| 30% | 42,86% |

| 40% | 66,67% |

| 50% | 100,00% |

| 60% | 150,00% |

| 70% | 233,33% |

| 80% | 400,00% |

| 90% | 900,00% |

Il se dit que la différence entre un joueur de golf professionnel et un joueur amateur, et que l’amateur se permet des coups que le professionnel n’aurait pas essayé !

C’ est exactement la même chose en investissant dans l’action : une grosse perte nuira complètement à la performance globale de votre portefeuille et vous fera retenter un « nouveau coup » pour vous refaire.

En fin de compte, il aurait probablement été beaucoup plus rentable et beaucoup plus doux pour votre sommeil pour détenir des titres dans des sociétés solides comme Air Liquide, Essilor, Sanofi, Coca Cola… et juste observer leurs bénéfices et leurs cours boursiers augmenter ainsi que l’évaluation de votre portefeuille.

Bien sûr, ce n’est pas une raison pour acheter des titres de qualité « trop chers ». Mais à moins que vous ne maîtrisiez vraiment votre sujet (et mon expérience des forums montre que c’est rarement le cas), il vaut mieux éviter les entreprises en difficulté (Alcatel-Lucent) et/ou sans véritables avantages compétitifs durables (Peugeot).

Se concentrer sur le dividende

« Plus d’argent a été perdu en « tirant » sur le rendement, seulement derrière la pointe d’un fusil. »

Cette citation attribuée à Warren Buffet, leader vedette du Berkshire Hathaway est si vrai ! C’est une caractéristique flagrante des particuliers d’investir dans des titres qui offrent les rendements de dividendes passés (ou prévus) les plus élevés.

Veuillez noter le terme « prévision » : le dividende n’est pas garanti !

Cela soulève quatre problèmes :

- Le portefeuille d’actions n’a pas été diversifié , les secteurs des services financiers, des services communautaires et des télécommunications étant surreprésentés.

- Un rendement de dividendes très élevé se caractérise en général (les acteurs des marchés financiers ne sont pas totalement fous !) les entreprises sans croissance voient en désintégration et/ou présentant un profil de risque élevé (généralement dans le cas des Pages Jaunes, nous avons à la fois un problème de croissance et un problème d’endettement).

- Le dividende élevé n’est pas toujours couvert par les bénéfices et appauvrit l’entreprise. Il y a même des cas ubuesques en dehors de LBO où l’entreprise s’endette pour payer son dividende !).

- Les rendements de dividendes présentés sur Boursorama & autres sont des prévisions analystes et ne sont aucunement garantis (voir la récente réduction du dividende Vivendi).

Lorsqu’une entreprise paie sont des dividendes, le prix diminue comme beaucoup. C’ est tout à fait normal parce que l’entreprise puise sur ses flux de trésorerie pour payer le dividende. Ainsi, lorsque France Télécom verse un dividende deux fois par an (dividende semestriel) un dividende d’environ 5% par rapport à son prix actuel, elle perd 5% !

Si le dividende est couvert par des bénéfices et qu’ils sont au moins stagnants, le prix finit par monter et l’action se comporte plus ou moins comme une obligation perpétuelle. D’autre part, si le dividende est versé en sus des bénéfices ou si les bénéfices diminuent chaque année, cela sera reflété dans le cours de la bourse. Nous aurons donc une situation à France Télécom. Le cours de l’action diminue année après année et n’est pas compensé pour l’actionnaire par le dividende.

France Télécom paierait un dividende deux fois plus élevé, améliorerait sa structure de bilan en réduisant sa dette et en investissant dans son avenir ! Il est donc préférable de laisser de côté les gros dividendes et de se concentrer sur les entreprises qui réalisent des bénéfices croissants, en payant dividendes et investir dans l’avenir .

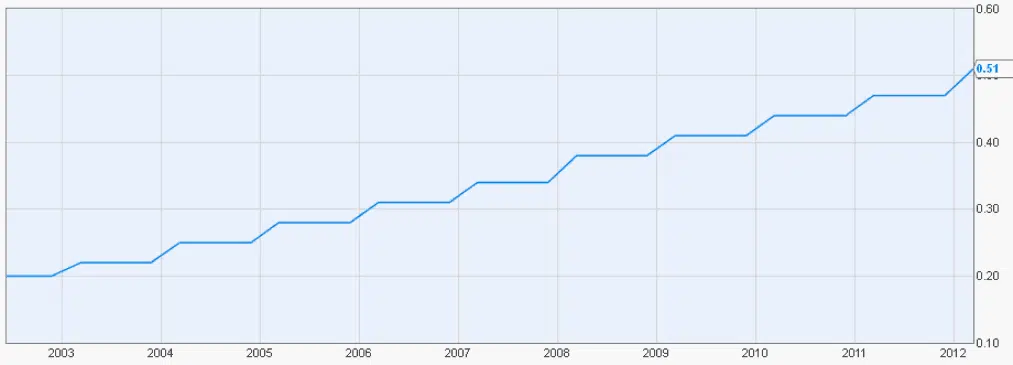

Généralement, le rendement des dividendes de Coca Cola n’est pas très élevé à 2,70 % ; mais il croit chaque année depuis cinquante ans :

Ce type de valeur doit être surpondéré par une personne qui veut gérer son portefeuille d’actions « bon père ».

Les investissements dans des actions à haut rendement se feront plutôt sur les marges et, en tant qu’investisseur, se concentrer sur les bénéfices et la croissance plutôt que sur un dividende élevé !

Abus de petites bouchons

Les petites capitalisations sont des plafonds compris entre 300 EUR et 1 ou 2 millions d’euros. Il n’y a pas de définition exacte, mais c’est l’ordre de grandeur généralement accepté.

Ils peuvent sembler tentants parce qu’ils ont des ratios d’évaluation ou de croissance plus avantageux que les grandes capitalisations boursières.

Mais cette fois encore, plusieurs problèmes se posent :

- Souvent, le capital est concentré dans les mains de quelques actionnaires. Cela limite la prise en charge des opérations de capital ou pose des problèmes de gouvernance, c’est pourquoi elles sont actualisées. Les intérêts des actionnaires majoritaires ne sont pas toujours ceux de la minorité.

- La France n’est pas les États-Unis. Le marché français est de 60 millions de personnes contre 316 millions pour les Etats-Unis. En effet, pour se développer fortement, une entreprise française doit pouvoir aller à l’international avant même d’atteindre un « seuil critique ». C’est plus facile pour les entreprises américaines. Ils peuvent se contenter du marché américain et partir à l’étranger une fois qu’ils ont une solide histoire financière et opérationnelle. En conséquence, les petites capitalisations françaises me semblent avoir un risque plus élevé pour des perspectives moins intéressantes.

- Les petites capitalisations comportent déjà des risques opérationnels et une plus grande volatilité. Mais les individus achètent même souvent des microcapitalisations ou des nano-capitalisations de quelques millions d’euros, qui sont encore plus risquées.

Investir dans smalls casquettes n’est pas une erreur en soi. Mais il est nécessaire de vraiment maîtriser son sujet et d’effectuer un travail important de diligence raisonnable. Mon expérience montre que ce n’est pas souvent fait.

Acheter haut et vendre bas

Malheureusement, c’est le corolaire de toutes les croix précédentes et celle qui coûte le plus d’argent.

Lorsque vous avez un portefeuille d’actions non diversifié aux niveaux sectoriel et géographique, il est concentré en petites capitalisations ou en valeurs financières ; et que vous avez pari pour « frapper », mais sans maîtriser votre sous-jacent ; il est très difficile mentalement de gérer la volatilité quand elle est maximale.

L’ année dernière, lorsque le CAC40 a effectué onze chutes consécutives, j’ai pu lire sur les forums de liquidations de portefeuille : « Nous avons coupé un bras pour éviter de perdre la tête. »

Et ceux qui ont vendu en août 2011 sont revenus en mars 2012, « rassurés » par la hausse des marchés. Exactement comme dans cette caricature du cycle d’investissement des petits porteurs :

Le petit porteur qui « investit » dans des actions

Pour éviter ce biais, vous devez arrêter de voir le sac à main comme un casino. Vous devez investir en actions comme si vous étiez le propriétaire de l’entreprise (et en plus vous êtes un actionnaire !).

N’ est-il pas, d’ailleurs, « trippant » d’avoir des actions Unibail-Rodamco ? Et pour vous dire que vous possédez quelques m2 lorsque vous faites vos achats dans les Quatres fois à La Défense ? Ou Vinci partage quand vous vous garer dans un parking souterrain parisien à 4€ l’heure de stationnement ?

Changez votre paradigme. Oubliez définitivement la bourse du casino. Investissez dans des sociétés cotées fortes et rentables dont la valeur intrinsèque et le potentiel opérationnel sont confiants. Les baisses du marché (qui seront donc limitées si vous êtes vraiment diversifié) seront plutôt considérées comme des opportunités de renforcer les actions de votre entreprise à des prix modérés ; une garantie d’enrichissement à long terme.