Nombreux sont les particuliers qui passent par des plateformes comme Airbnb pour trouver des locataires pour leurs résidences. Il s’agit d’une pratique de plus en plus réglementée et contrôlée strictement par le fisc.

Si vous êtes un bailleur sur les plateformes de location et de vente de biens immobiliers comme Airbnb, le bon coin, etc. il est important de connaitre ce que vous devez déclarer. Cela vous aidera à mieux anticiper sur la valeur de l’impôt sur le revenu. Ce sera également l’occasion de connaitre les risques de redressement pour ceux qui ne souhaitent pas faire une déclaration.

A lire en complément : Optimiser vos systèmes CRM et ERP avec des applications personnalisées

Plan de l'article

Airbnb et Abritel

Sur des sites de location immobilière entre particuliers, à l’image d’Airbnb et d’Abritel, vous louez votre logement à d’autres. C’est donc une activité commerciale de location de biens meublés. Ce qui requiert ainsi une déclaration de vos gains aux impôts. On distingue toutefois deux situations.

Si vous louez tout ou une partie de votre logement principal, de façon saisonnière, pour des revenus annuels inférieurs à 760 euros, il ne sera pas nécessaire de le déclarer au fisc. Il en est de même si vous louez une ou plusieurs pièces du logement à un tarif plafonné, tout en occupant une partie. Pour les loyers, le plafond est d’environ 190 euros pas année et par mètre carré pour certaines zones comme l’Île-de-France. Pour le reste, il faudra noter un plafond de 140 euros.

A voir aussi : 3 services offerts par une agence TikTok pour votre entreprise

Dans les autres cas, les recettes seront imposées à partir du moment où elles dépassent 305 euros l’année. Pour la déclaration, deux options s’offrent à vous. Vous pouvez choisir le régime micro-BIC afin de vous faciliter la tâche ou opter pour le régime réel afin d’optimiser la fiscalité. Cette seconde solution est obligatoire lorsque vous avez un chiffre d’affaires qui dépasse 72 600 euros par année. Ce qui arrive rarement chez un particulier qui loue ponctuellement son logement sur Airbnb ou Abritel.

En pratique, avec le micro-BIC, il faudra simplement faire le report des recettes en case 5ND « locations meublées » du formulaire 2042C Pro. C’est un document complémentaire à celui qu’on complète pour les placements et les revenus salariés. Ensuite, l’administration va appliquer un abattement forfaitaire de 50% sur les ressources. La déduction est censée prendre en compte vos différentes charges. Ce qui veut dire que si vous gagnez 4000 euros avec la location de votre logement, c’est ce montant qu’il faudra indiquer. Toutefois, l’imposition ne se fera que sur 2000 euros.

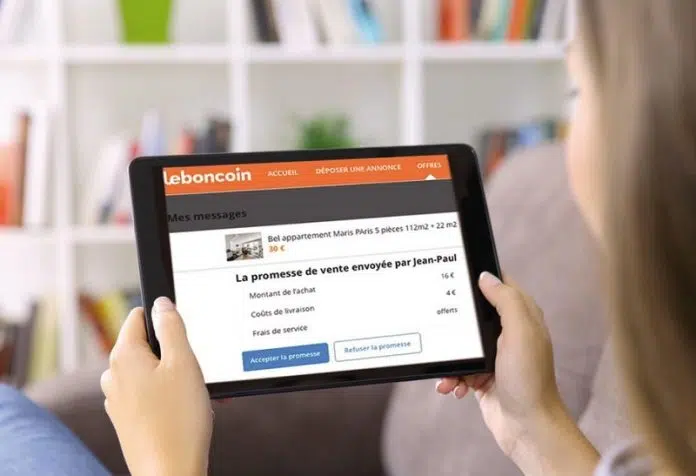

Le Bon Coin et Vinted

Vous faite de la revente de vêtements, d’appareils électroménagers ou encore de véhicules ? Dans ce cas, le fisc ne fera aucun prélèvement sur vos gains. Le plus souvent, il n’est pas nécessaire pour les revendeurs particuliers de reporter le montant de la revente d’objets ayant déjà servi au moment de déclarer leurs revenus.

Les seules exceptions, c’est lorsque vous devez céder des métaux précieux ou que vous revendez des articles pour un montant unitaire qui dépasse 5000 euros. Sauf les automobiles, les électroménagers et les meubles qui demeurent exonérés. Dans ce cas de figure, il faudra remplir un imprimé spécifique. Vous serez donc imposé à hauteur de 19% sur la plus-value obtenue.

De même, les vendeurs professionnels sur les plateformes de petites annonces sont taxés lorsque leurs revenus annuels sont supérieurs à 305 euros. Si vous faites partie de ce lot, alors vous pouvez choisir le régime du micro-BIC lorsque vos gains dépassent 176 200 euros par année. En pratique, les revenus seront reportés au niveau de la ligne 5NO, sur la déclaration complémentaire 2042 C pro. Vous allez ainsi profiter d’un abattement pour frais de 71%. De manière concrète, si vous gagnez 10 000 euros par an sur le Bon Coin, votre impôt sera uniquement calculé sur 2900 euros.

Sur le Bon Coin, il est aussi possible de proposer des services contre rémunération. Les gains sont taxés mais le régime auquel ils seront soumis dépendra de la nature de l’activité. Pour précision, le Bon Coin est une plateforme généraliste où l’on peut aussi proposer un logement ou une voiture en location.

Blablacar

Les gains des utilisateurs d’un site comme Blablacar ne sont pas fiscalisés. Et pour cause le covoiturage est neutre sur le plan fiscal, tant que cela ne sort pas du cadre de partage des frais. Vous ne pas subir de taxes, il faut que vous fassiez aussi le trajet pour votre propre compte. De plus, une partie des frais liés au péage et au carburant doit rester à votre charge. Aussi, il est essentiel que le coût total ne soit pas supérieur au barème kilométrique.

Ce sont ainsi les trois critères à remplir lorsqu’on passe par une plateforme de covoiturage. C’est d’ailleurs ce qui fait la différence entre les conducteurs de Blablacar et ceux d’Uber qui exercent une activité totalement commerciale.

Pour Uber, les revenus sont assujettis au régime réel lorsqu’ils dépassent 72 600 euros ou au régime micro-BIC lorsqu’ils sont inférieurs à ce montant.

Les revenus issus des plateformes de location saisonnière

Les revenus issus des plateformes de location saisonnière, telles qu’Airbnb ou Le Bon Coin, ont connu une croissance fulgurante ces dernières années. Cette économie collaborative a permis à de nombreux propriétaires de rentabiliser leur logement en le proposant à la location pour des périodes plus ou moins longues.

Cette nouvelle forme de revenu soulève plusieurs questions quant à sa fiscalité. En France, tout revenu doit être déclaré et est potentiellement soumis à l’impôt sur le revenu. Alors, qu’en est-il pour les hôtes utilisant ces plateformes ?

Il faut préciser que les revenus générés par la location saisonnière sont considérés comme des bénéfices non commerciaux (BNC). Ils doivent donc être déclarés dans la catégorie correspondante lors du dépôt de la déclaration annuelle d’impôts.

Mais quel montant faut-il déclarer ? La loi française impose aux loueurs occasionnels un seuil au-delà duquel ils doivent obligatoirement déclarer leurs revenus. Ce seuil est fixé à 23 000 euros par an. Si vos gains excèdent ce montant, vous devrez impérativement les mentionner dans votre déclaration fiscale.

Il faut noter que certaines communes peuvent imposer une réglementation spécifique en matière de locations saisonnières. Elles peuvent instaurer notamment un plafonnement du nombre maximum de jours autorisés pour louer son logement chaque année.

Concernant les charges et frais liés à la location saisonnière, ils peuvent dans certains cas être déductibles. Il est nécessaire de conserver tous les justificatifs nécessaires pour pouvoir bénéficier de ces déductions.

Si vous êtes hôte sur des plateformes de location saisonnière telles qu’Airbnb ou Le Bon Coin, il y a des obligations fiscales qui en découlent. N’hésitez pas à consulter un professionnel du droit fiscal pour obtenir tous les conseils nécessaires et être en règle avec l’administration fiscale.

Les obligations fiscales des utilisateurs de plateformes de vente en ligne

Les plateformes de vente en ligne sont devenues incontournables dans le paysage économique actuel. Des géants tels qu’Amazon, eBay ou encore Le Bon Coin permettent à des milliers d’utilisateurs de vendre leurs biens et services en quelques clics. Cette activité lucrative ne doit pas occulter les obligations fiscales qui y sont liées.

Effectivement, tout revenu généré par la vente en ligne est soumis à l’impôt sur le revenu. Que vous soyez un simple particulier effectuant des ventes occasionnelles ou un véritable professionnel du e-commerce, vous devez respecter les règles fiscales qui s’y appliquent.

Dans le cas des utilisateurs occasionnels, c’est-à-dire ceux réalisant des ventes ponctuelles sans intention commerciale manifeste, les sommes perçues doivent être déclarées comme des bénéfices non commerciaux (BNC) lors de la déclaration annuelle d’impôts. Vous devez pouvoir justifier ces revenus auprès de l’administration fiscale.

Quant aux professionnels du e-commerce, ils doivent se conformer à certaines obligations supplémentaires. Vous devez noter que les utilisateurs professionnels peuvent être soumis à la TVA. Effectivement, si leur chiffre d’affaires dépasse un certain seuil fixé chaque année, ils doivent alors facturer cette taxe à leurs clients et la reverser aux services fiscaux.

Vous devez rappeler que toute activité générant des revenus doit être déclarée et éventuellement imposée. Que vous soyez utilisateur occasionnel ou professionnel du e-commerce, vous devez être en règle avec les obligations fiscales qui s’y rattachent. N’hésitez pas à consulter un expert-comptable ou un avocat spécialisé afin d’obtenir tous les conseils nécessaires pour exercer votre activité en toute conformité.